Enflasyon neden düşmüyor?

Koç Üniversitesi Öğretim Üyesi Prof. Dr. Selva Demiralp, BBC Türkçe için yazdığı yazıda enflasyona ilişkin değerlendirmede bulundu.

Demiralp’in bahisle ilgili yazısı:

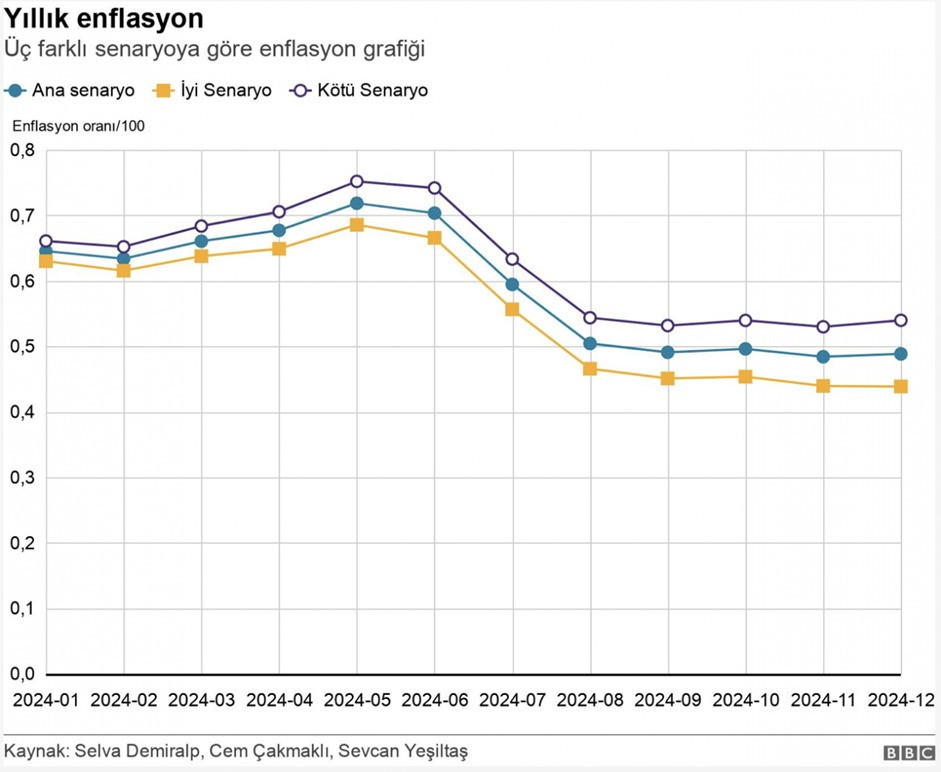

“Aşağıdaki grafikte Koç Üniversitesi’nden arkadaşlarım Cem Çakmaklı ve Sevcan Yeşiltaş ile yaptığımız enflasyon tahminini paylaşıyorum.

:

:Ana Senaryo: Ana senaryomuz Ocak ayı enflasyonunun geçen yıl olduğu gibi yüzde 6,5’e ulaşması. Bu durumda yıllık enflasyon Ocak prestijiyle değişmiyor ve yüzde 65 seviyesinde kalıyor. Bu senaryoda, mayıs ayında yüzde 72’ye ulaşması beklenen enflasyonun yıl sonunda yüzde 49’a gerilemesini bekliyoruz.

İyi Senaryo:Ocak ayında enflasyon rakamı baz senaryomuzun (yüzde 5,5) altında olursa Mayıs ayındaki zirve yüzde 69’a, yıl sonu enflasyonu ise yüzde 44’e düşecek.

Kötü Senaryo:Öte yandan Ocak ayı enflasyonu baz senaryomuzdan daha kötümser olan yüzde 7,5’e gelirse, Mayıs ayındaki zirve yüzde 75’e, yıl sonu enflasyonu ise yüzde 54’e çıkıyor.

Genel seçimlerin hemen ardından yazdığım bir yazımda, siyasi faizin yüzde 8,5 ve enflasyonun yüzde 40 seviyesinde olduğuna bakarak yeni ekonomik grubun izleyebileceği iki güvercin ve şahin senaryoyu paylaşmıştım.

Güvercin senaryosu, siyasi faizin ilk aşamada yüzde 20’ye çıkarılıp daha sonra yüzde 30’da tutulacağı senaryoydu.

Daha uygun bulduğum şahin senaryoda, önden yüklemeli 25-30 puanlık bir faiz artışıyla siyasi faizin pozitif seviyelere yaklaşabileceğini, daha sonra 40’ı aşan seviyelerde tutulması durumunda pozitif seviyelere çekilebileceğini kaydettim. döviz kuru seviyesi ve enflasyon beklentileri kontrol altına alınabilir.

Yeni merkez bankası grubunun izlediği yol bu iki senaryonun bir karışımıydı. Faizlerin ulaştığı son seviye şahin senaryomda belirttiğim yüzde 40’ın yani yüzde 45’in üzerindeydi. Öte yandan, sekiz ay önce yüzde 35 civarında olan Haziran 2024 enflasyon beklentisi bugün yüzde 70’e ulaştı.

Peki merkez bankası faizleri beklentilerin üzerinde artırdığı halde neden beklenenden daha kötü bir enflasyon performansıyla karşı karşıya kaldı? Bu sorunun tek bir cevabı yok.

Özellikle 7,5 puanlık ilk faiz artışının ardından faiz artışının 2,5 puana indirilmesi ve temmuz ayından sonra tekrar doz artışı yapılması, Merkez Bankası’nın elinin ne kadar bağımsız olduğu konusunda soru işaretlerini gündeme getirdi. Ayrıca kademeli faiz artışlarının yabancı sermaye girişini geciktirmesi nedeniyle enflasyon beklentileri kontrol altında tutulamadı.

Ekim ayı sonundaki yazımda da altını çizdiğim gibi, Merkez Bankası’nın ve üst düzey ekonomi yönetiminin “faiz artırımı” kelimesini bile kullanmaktan çekinmesi ve bunun yerine “parasal sıkılaştırma” gibi daha muğlak sözcükleri tercih etmesi, şu soruyu gündeme getiriyor: Merkez Bankası’nın bağımsızlığı önemli bir konu olarak sorgulanıyor. işaretlerin devamına katkıda bulundu.

Yakın geçmişimizin ekonomi politikalarında pek çok U dönüşüne sahne olduğunu biliyoruz. Kasım 2020’de düşük faiz politikalarını tercih eden Murat Uysal görevden alınarak yerine Naci Ağbal getirildi. Ağbal, faiz artışlarının ardından beş ayın sonunda görevini Şahap Kavcıoğlu’na devretti. Düşük faiz politikalarına devam eden Kavcıoğlu, yaklaşık iki yıl sonra görevi Hafize Gaye Erkan’a devrederek bir kez daha faiz artırmayı tercih ettiğini biliyoruz. Bu koşullar altında merkez bankasının mevcut şahin duruşunun ne kadar uzun süre devam edeceği endişesi devam ederken, enflasyonla mücadeleye ilişkin beklentiler mevcut sıkı duruşun ima ettiği iyileşmeyi göstermiyor.

Düşük faiz politikalarının kümülatif etkileri:

Mayıs 2023’ten sonra atılan sıkılaştırma adımlarının 6-18 aylık dönemde etkisini beklediğimiz gibi, Mart 2021-Mayıs 2023 dönemindeki düşük faiz ortamından kaynaklanan varlık birikiminin bugünkü harcama iştahı üzerindeki destekleyici etkisi de devam ediyor.

Dolaylı vergiler ve artışlar:

Maliye politikasında istenilen vergi reformu uzun vadeli bir hayal olarak kaldığı sürece bütçe disiplini ne yazık ki enflasyonu tetikleyen dolaylı vergi artışlarıyla sağlanıyor. Ayrıca seçim döneminde ertelenen yönetilen ürün fiyat artışları meydana geldiğinde enflasyonist baskılar da artıyor.

Yazıyı bitirmeden önce çoğu zaman yanlış anlaşılan hassas bir konuya açıklık getirmekte fayda var. Enflasyonun yüksek kalmasının nedeni olarak, gıda sektöründe verimlilik artışının sağlanamaması, aracılık ve ulaştırma faaliyetlerinin etkin olmaması, kamu tasarrufu ve vergi reformuna duyulan ihtiyaç gibi nedenler sıklıkla dile getirilmektedir.

Bunlar elbette enflasyonla mücadelede önemli unsurlardır. Ancak enflasyonu etkileyen nedenleri tartışırken uzun vadeyi kısa vadeyle karıştırmamak lazım.

Enflasyonun belli bir eşik değerin altına düşmesini engelleyen yapısal nedenler elbette var. Ancak bu makalenin odak noktası farklı. Makalede, Mayıs 2023’ten sonraki dönemde 36,5 puanlık faiz artışına rağmen yüzde 40’tan yüzde 65’e yükselen ve önümüzdeki beş ayda yüzde 75’i zorlayabilecek enflasyonun altında yatan nedenler inceleniyor.

Bu kısa dönemde büyük ölçüde sabit kalan uzun vadeli faktörleri enflasyon eğilimindeki bozulmanın sorumlusu olarak kabul edemeyiz. “Bu nedenle yazımızda kısa vadeli faktörlere odaklandık ve para politikasındaki bu kadar sıkılaştırmaya rağmen neden enflasyon beklentileri kontrol altına alınamadı sorusuna yanıt aradık.”

(EKONOMİK HİZMET)